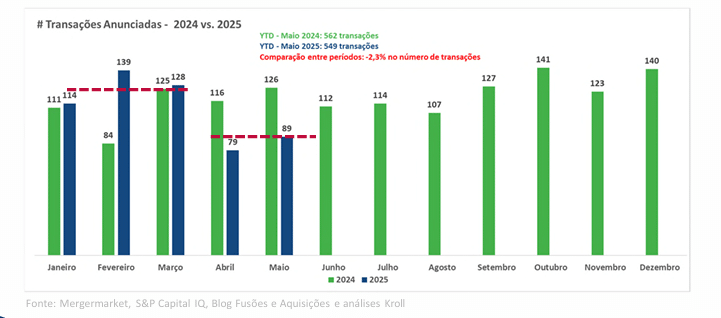

Com queda de 2,3% em 2025, grandes companhias mantiveram força – Marfrig/BRF, Serena/Omega e J&F/Paper Excellence. Mercado de capitais poderia se readequar para retomada

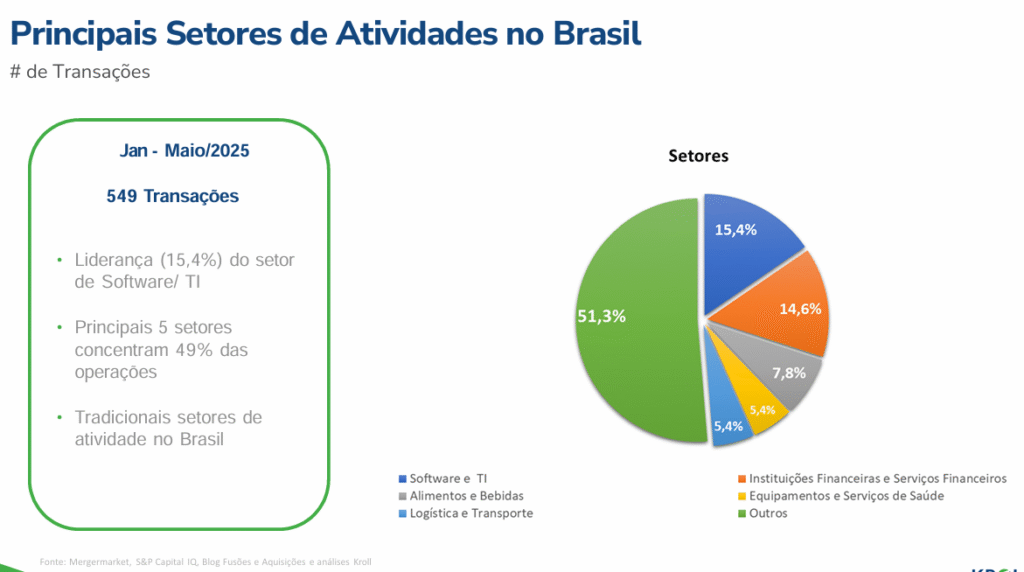

Levantamento da consultoria financeira e de risco Kroll revela que o segmento de fusões e aquisições (M&A) no Brasil registrou 549 transações entre janeiro a maio deste ano, ante 562 operações no mesmo período de 2024. O resultado representa uma queda de 2,3%, com expectativa de manutenção deste patamar para o segundo semestre, com 1,4 mil transações.

A análise mostra que apesar do avanço de grandes companhias, como Marfrig/BRF, Serena/Omega e J&F/Paper Excellence, as empresas de médio porte – com operações entre R$ 100 milhões e R$ 150 milhões – devem enfrentar dificuldades nos próximos meses.

Em um cenário local adverso, marcado pela imprevisibilidade econômica e tributária, o head de Finanças Corporativas para América Latina e Brasil da Kroll, Alexandre Pierantoni, explica que o mercado de capitais pode servir como alavanca para uma eventual retomada dos movimentos de M&A. Além disso, ferramentas técnicas de ajuste de valor também estão no radar, como a compra de participações minoritárias e earn-out.

Pierantoni frisa que a virada de chave que pode impulsionar os percentuais de M&A no Brasil estaria no middle market. “Quem faz M&A é o brasileiro estratégico. Quando o cenário melhorar, quem vai voltar a ser protagonista será o mercado de private equity e venture capital, que historicamente movimentam siglas bilionárias. Esperamos manutenção desse volume de fusões e aquisições, com a abertura de oportunidades específicas e movimentos de reestruturação pesando na balança”.

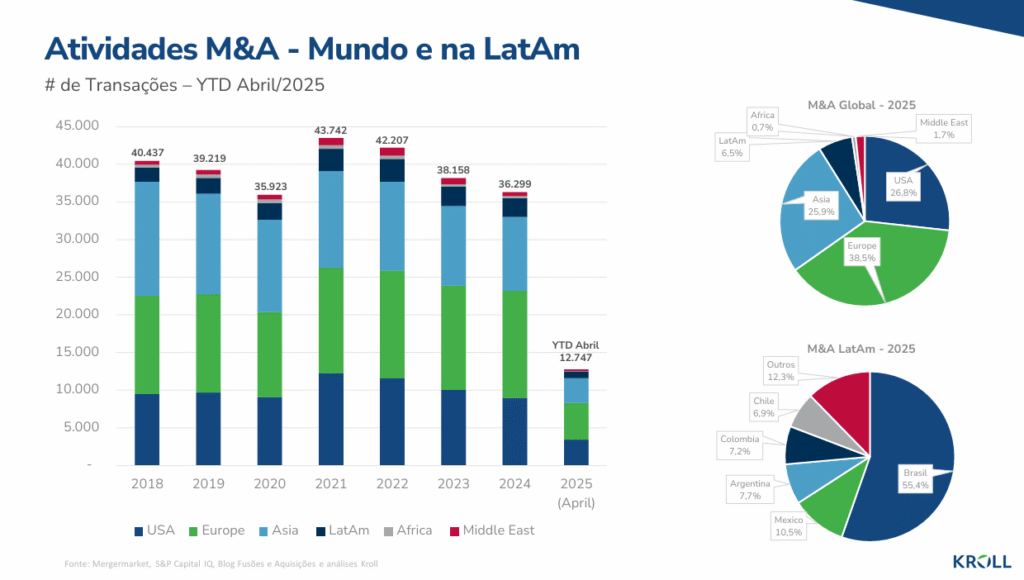

O estudo da Kroll destaca o cenário internacional, puxado pela instabilidade e a escalada da guerra comercial entre Estados Unidos e China (além do Oriente Médio) e o desequilíbrio fiscal. Na cena local, o levantamento considera como fatores negativos a carga tributária elevada, a relação taxa de juros/custo da dívida, além da credibilidade política em queda, com a inconsistência da reforma tributária.

Os destaques do levantamento:

- Participação prevalecente de investidores estratégicos, presentes em 67% das transações anunciadas;

- Investidores financeiros, presentes em 33% das transações no período;

- Investidores nacionais dominam atividades de M&A no Brasil, presentes em 77% das transações;

- Investidores estrangeiros reduziram substancialmente sua participação, estando presente em 23% das transações anunciadas.

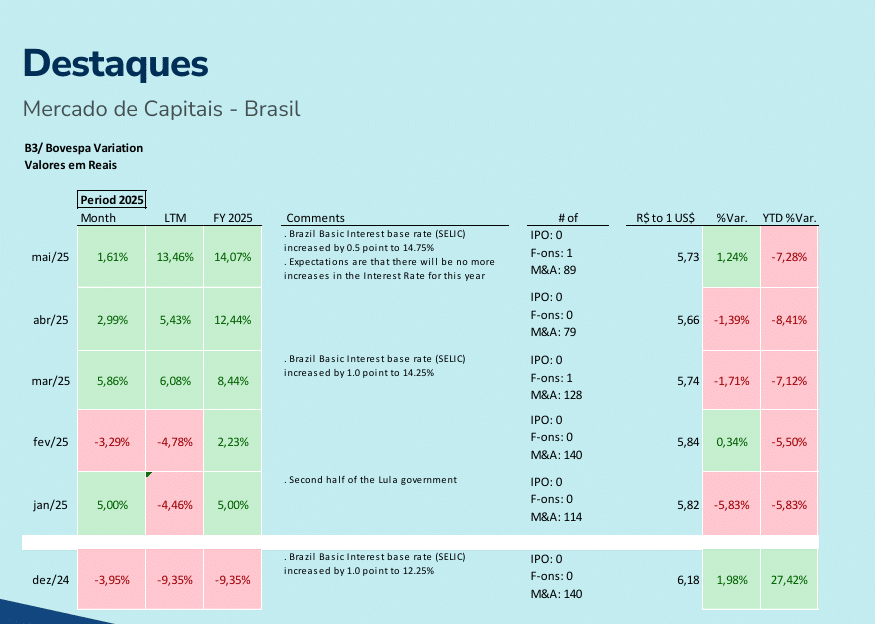

Mercado de capitais (IPOs e follow-ons)

Seletividade, liquidez, taxas de juros versus retorno e disponibilidade de recursos das empresas para investimentos continuam afetando o volume de atividades de M&A:

- Nenhum IPO em 2022, 2023, 2024 e primeiro trimestre de 2025;

- 2025: 3 follow-ons movimentaram R$ 3,5 bilhões (Caixa Seguridade/ Azul/ Orizon);

- 2024: 39 follow-ons , movimentando R$ 22,7 bilhões (US$ 4,1 bilhões);

- Privatização da Sabesp: R$ 14,8 bilhões (US$ 2,7 bilhões);

- 2023: 22 follow-ons, movimentando R$ 31,5 bilhões (US$ 6,4 bilhões);

- 2022: 18 follow-ons, movimentando R$ 58,3 bilhões (US$ 10,6 bilhões);

- Privatização da Eletrobras: R$ 33,7 bilhões (US$ 6,7 bilhões);

- Situação frágil de diversas empresa/setores (agronegócios, varejo e aéreo, por exemplo) e volume acima da média de pedidos de recuperação judicial e renegociação de dívidas.